23 abril, 2023

La empresa estatal Dioxitek comprará a la empresa Kazatomprom Group 175 toneladas de concentrado de uranio anuales entre 2023 y 2025. «Conversamos con Nucleoeléctrica y decidimos hacer una compra a mediano plazo a precio de mercado», explicaron desde Dioxitek. Las proyecciones de demanda y oferta de uranio están empujando los precios spot al alza.

Energía nuclear: DioxiteK comprará uranio ruso para abastecer centrales argentinas

La compañía estatal Dioxitek cerró una compra de concentrado de uranio para garantizar el abastecimiento de combustible para las centrales nucleares hasta 2025. La modalidad de compra incluye como novedad la compra del producto a precio spot (de mercado), que difiere con la metodología histórica.

Dioxitek adjudicó a la compañía kazaja Kazatomprom Group un contrato de abastecimiento de 175 toneladas de concentrado de uranio por año entre 2023 y 2025, confiaron fuentes al tanto de la operación a EconoJournal.

Por el producto pagará el precio spot promedio de las ocho semanas previas al momento del embarque en origen. Las entregas están pactadas para septiembre de cada año y son a valor DAP, por lo que Dioxitek no se hará cargo de los costos de envío.

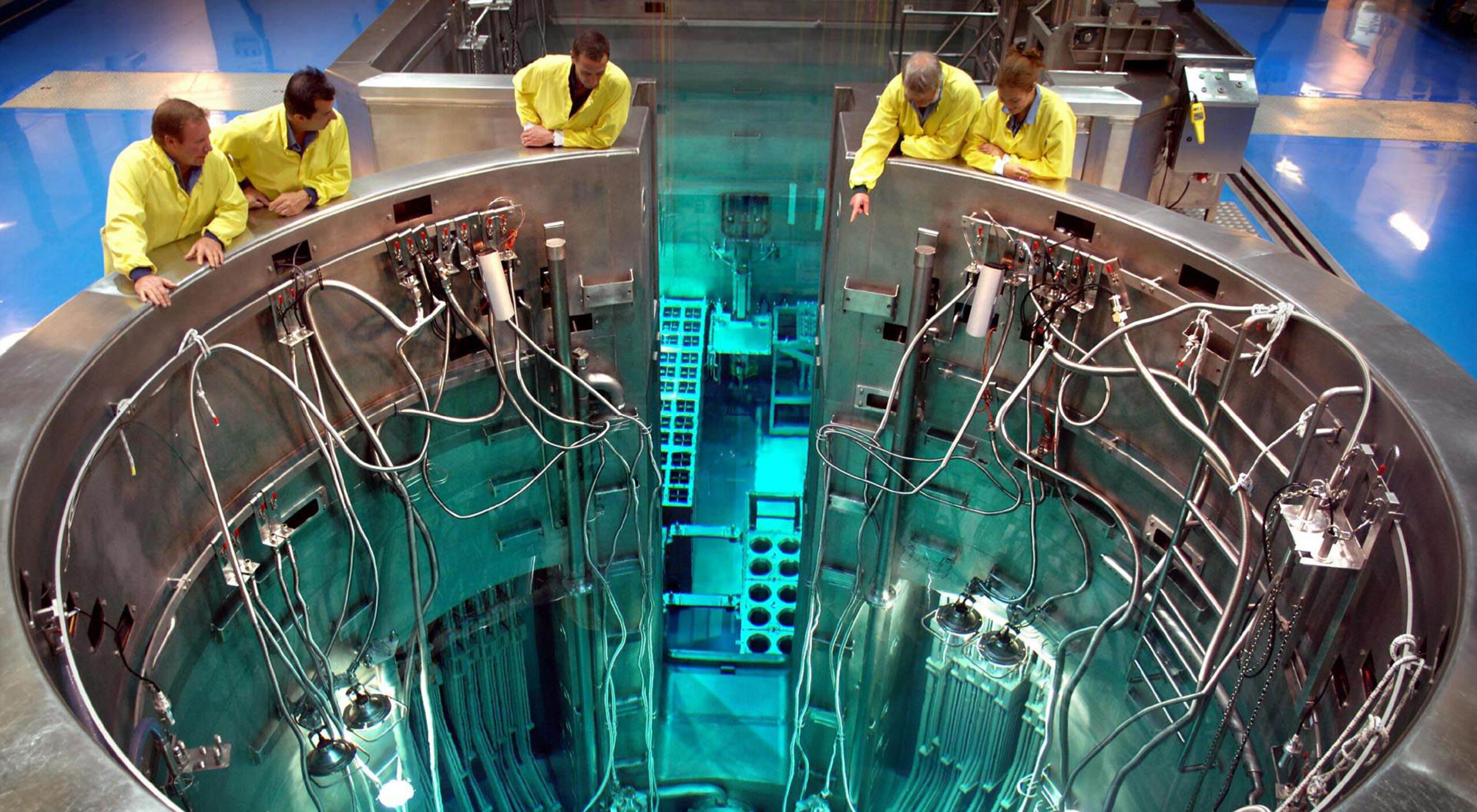

Dioxitek importa el concentrado de uranio y lo convierte en dióxido de uranio. Luego este es entregado a Conuar-FAE para la fabricación final de los elementos combustibles para las centrales nucleares.

En Argentina hay tres centrales nucleares Atucha I, Atucha II y Embalse. Las centrales de Atucha están ubicadas en la localidad de Lima, Partido de Zárate, Provincia de Buenos Aires y Embalse en el Embalse de Río Tercero, Provincia de Córdoba.

En la compañía consideran que la operación ‘es satisfactoria’ y genera previsibilidad para la operación de las centrales. «Veníamos realizando compras anuales a precio fijo. Conversamos con Nucleoeléctrica y decidimos hacer una compra a mediano plazo a precio de mercado«, explicaron desde Dioxitek ante una consulta de este medio.

Dioxitek venía realizando licitaciones anuales en las que los oferentes ofrecían sus precios. En esta oportunidad se licitó una compra a mediano plazo y tomando como referencia los precios spot.

Dioxitek recibió más de una decena de ofertas en la licitación. «El resultado es muy bueno, es a precio de mercado y no es a valor FOB. En un escenario internacional de incertidumbre no tendremos problemas de abastecimiento en el futuro. Nos parecía importante abastecer por los próximos años», añadieron.

La oferta de Kazatomprom fue la más ventajosa de todas. «La segunda mejor oferta incluía un 10% adicional sobre el precio spot. Kazatomprom ofertó a precio spot sin spread«, dicen.

Los precios spot del concentrado de uranio vienen al alza desde mediados de 2021, cuando cotizaban apenas por encima de los US$ 30 por libra. Cameco, uno de los principales productores del metal en el mundo, informó un precio spot de US$ 50,38 por libra al cierre de marzo.

La suba responde a la falta de nuevos proyectos de uranio para atender a la demanda futura de las centrales nucleares. La Asociación Nuclear Mundial estimó que la demanda de uranio crecerá en un tercio para el 2030. Kazajistán concentra el 40% de la producción mundial.

Pese a la demanda proyectada, en la industria minera argumentan que los precios no son lo suficientemente elevados aún como para justificar nuevos proyectos de uranio.

Otro factor que agita las aguas en el mercado del uranio es la guerra en Ucrania. Kazajistán mantiene buenas relaciones diplomáticas con Rusia y es un aliado estratégico en temas de seguridad en Asia central. No obstante, evitó un alineamiento total con Rusia luego de la invasión sobre el territorio ucraniano. Kazajistán defiende el principio de la integridad territorial en el caso ucraniano.

Rusia es un pequeño productor de uranio, pero concentra una buena parte de las capacidades globales de conversión a dióxido y de enriquecimiento de uranio del mundo. La Unión Europea y Estados Unidos, que han dependido de estos servicios durante las últimas décadas, ahora buscan incrementar sus capacidades domésticas y encontrar nuevos proveedores en la cadena de fabricación del combustible nuclear.